काठमाडौँ– विगत केही वर्षयता महालेखा परीक्षकको कार्यालयले आफ्नो वार्षिक प्रतिवेदनमा बैंक तथा वित्तीय संस्थाहरुको सेयर प्रिमियम र पुँजीगत जगेडा वितरणमा कर छुट भएकाले उठाउनु पर्ने उल्लेख गर्ने गरेको छ ।

महालेखाले उल्लेख गरेको यो विषयले बैंकिङ क्षेत्र तनावमा छ । किनभने राज्यले प्राथमिकता दियो, कर छुटसहितको प्रलोभन देखाएर मर्जर तथा एक्विजिसन गर्यो, गरायो । तर, राज्यकै अर्काे निकाय महालेखा परीक्षकको कार्यालयले भने त्यही कामबाट कर छुट भएको भन्दै असुल उपर गर्नु गराउनु पर्ने भन्यो । यो परस्पर विरोधी विषयले बैंकिङ क्षेत्र तनाबमा परेको हो ।

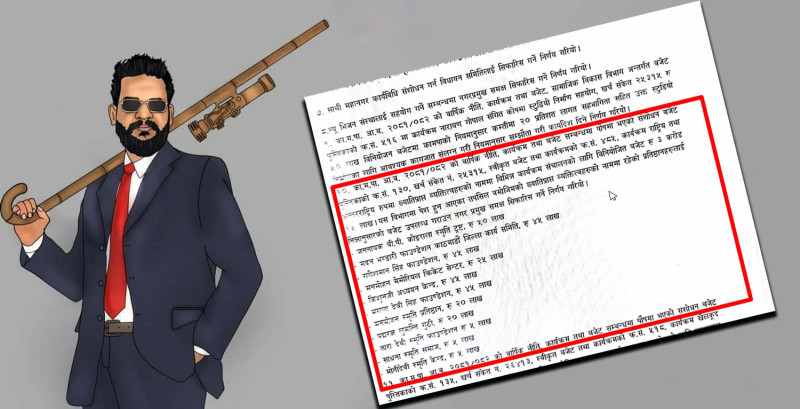

बैंकिङ क्षेत्रले महालेखाको कारण उत्पन्न तनाव बेहोर्न थालेको यो लगातार तेस्रो वर्ष हो । महालेखाले आफ्नो ५८ औं वार्षिक प्रतिवेदन नै मर्जर तथा एक्विजिसनमा कर छुट भएकोले असुल उपर गर्न सम्बन्धित कर कार्यालयहरुलाई भनेको छ । र, यो विषय यसपालि सार्वजनिक भएको महालेखाको ६०औं वार्षिक प्रतिवेदनमा पनि उल्लेख छ ।

महालेखको ५८औं वार्षिक प्रतिवेदनमा उल्लेख भएको विषयका कारण बैंक तथा वित्तीय संस्थाहरु र बीमा कम्पनीहरु ११ अर्ब ३६ करोड रुपैयाँ कर विवादमा फसेका थिए ।

पहिला ५८औं वार्षिक प्रतिवेदनका विषयमा चर्चा गरौं ।

सो प्रतिवेदनमा उल्लेख भएका विषयमध्ये प्रमुख विषय मर्जर तथा एक्विजिसनको क्रममा विजनेस कम्बिनेसबाट प्राप्त भएको सौदाबाजी लाभमा कर लाग्छ कि लाग्दैन भन्ने बहस थियो/छ ।

मर्जर तथा एक्विजिसनको क्रममा विजनेस कम्बिनेसबाट प्राप्त भएको सौदाबाजी लाभमा कर लाग्छ भन्ने तर्क नेपाल चार्टर्ड एकाउन्टेन्ट संस्था (जो कम्पनीहरुको लेखापरीक्षण गर्ने चार्टर्ड एकाउन्टेन्ट (सिए) हरुको नियामक निकाय पनि हो) का वर्तमान र पूर्व अध्यक्षहरु तथा वरिष्ट चार्टर्ड एकाउन्टेन्टहरु गरिरहेका छन् । विजनेसन कम्बिनेसनबाट प्राप्त भएको सौदाबाजी लाभलाई नाफा नोक्सान हिसावमा राख्नुपर्ने र त्यसबाट ३० प्रतिशत कर तिर्नुपर्ने उनीहरुको तर्क छ ।

राष्ट्र बैंकले जारी गरेको मर्जर तथा एक्विजिसन सम्बन्धी विनियमावलीमा यसरी प्राप्त भएको सौदाबाजी लाभलाई पुँजीगत जगेडा कोष वा मर्जर÷एक्विजिसन रिजर्भमा लेखांकन गर्नुपर्ने भनिएको छ ।

वरिष्ठ चार्टर्ड एकाउन्टेन्टहरु सौदाबाजी लाभलाई कुन शिर्षकमा लेखांकन गर्ने भन्ने कुराको तय राष्ट्र बैंकले गर्न नसक्ने बताउँछन् । बैंक तथा वित्तीय संस्थाहरुलाई नियमन गर्ने राष्ट्र बैंकको काम भएकोले लेखा मापदण्ड बनाउने काममा हस्तक्षेप गर्न नहुने र कर सम्बन्धी विषय पनि करसँग सम्बन्धित निकायहरुकै भएको उनीहरुको तर्क छ ।

तर, वरिष्ठ चार्टर्ड एकाउन्टेन्टहरुले यस्तो तर्क गरिरहदा नेपाल चार्टर्ड एकाउन्टेन्ट संस्था (आइक्यान) अन्तरगत नै रहेका सिएहरुले लेखापरीक्षणको क्रममा यो विषय नबुझेकै हुन् वा उनीहरु लेखापरीक्षण गर्ने कम्पनीको दबाब वा प्रभावमा परे भन्ने अर्काे प्रश्न पनि उठ्छ ।

महालेखालाई किन कर छुट हुँदैन भन्ने लाग्यो ?

आयकर ऐन २०५८ को दफा ५६ (३) अनुसार कुनै निकायले कुनै हिताधिकारी (सेयर होल्डर) लाई लाभांशको रुपमा नाफा वाहेकको रकमबाट लाभांश वितरण गरेमा त्यस्तो लाभांश रकम (निकायबाट वितरण भएको) लाई आयकर ऐनको दफा ७ (२) (ज) अनुसार निकायको आय गणना गर्दा समावेश गर्नुपर्ने भनिएको छ ।

आयकर निर्देशिका २०६६ मा कुनै निकायको नाफा नोक्सानमा प्रतिविम्वित नभएको मुनाफा वा लाभ वा आयको उल्लेखनीय उदाहरण सेयर प्रिमियम भएको जनाउंदै त्यस्तो लाभांश रकममा आयकर ऐन अनुसार समावेश गर्नुपर्छ भनिएको छ ।

महालेखा परीक्षकको कार्यालयले सार्वजनिक गरेको ५८औं वार्षिक प्रतिवेदनको आशय आन्तरिक राजस्व विभाग र ठूला करदाता कार्यालयले प्रचलित ऐनले प्रदान गरेको अधिकारको बर्खिलाप हुने गरी अख्तियारको दुरुपयोग गरिएको भन्ने जस्तो आभास हुन्छ । आयकर असुल गरी नेपाल सरकारको राजस्व संकलन गर्नुपर्ने जिम्मेवारीमा रहेका राज्य संयन्त्रहरु उल्टै करदातालाई नै फाइदा पुग्ने गरी विगत वर्षहरुको संशोधित कर निर्धारण नगरी जिम्मेवारीबाट विमुख भएको महालेखाको आरोप छ ।

आयकर ऐनको दफा १३९ मा ‘यो ऐन वा यस ऐन अन्र्तगतको नियमको अधीनमा रही विभागले आवश्यक निर्देशिका बनाई जारी गर्न सक्ने छ’ भनी उल्लेख छ । आयकर ऐनको दफा १४२ मा ‘प्रचलित कानुनमा जुनसुकै कुरा लेखिएको भएता पनि सालबसालिमा लागू हुने आर्थिक ऐनले यस ऐनमा संसोधन गरी कर लगाउने, निर्धारण गर्ने, बढाउने, घटाउने छुट दिने वा मिनाहा दिने सम्बन्धी व्यवस्था गरेकोमा वाहेक अन्य कुनैपनि ऐनले यस ऐन बमोजिमका करका व्यवस्थाहरुमा कुनैपनि संशोधन, परिवर्तन वा कर सम्बन्धी अन्य व्यवस्था गर्न सक्ने छैन’ भनी उल्लेख छ । आयकर निर्देशिकाको दफा ३२ (७) (२) मा पनि विभागले जारी गरेको निर्देशिका आयकर ऐन र आयकर नियमावलीसँग बाझिएको हदसम्म स्वतः निस्क्रिय हुने उल्लेख छ ।

आयकर ऐनको दफा ५६ (३) अनुसारको मुनाफा वाहेकको लाभांश वितरण भएमा आयकर ऐनको दफा ७ अनुसार लाभांश रकम आयमा समावेश गर्दा सिर्जित हुने करको दायित्व निकायको हुने व्यवस्था भएकोले हिताधिकारी (सेयरहोल्डर) लाई लाभांश वितरण हुँदा अनिवार्य रुपमा कर लाग्नुपर्ने महालेखाको भनाइ छ । विभागका महानिर्देशकको निर्णयले हिताधिकारीको आयबाट कट्टी हुने आयकर ऐनका दफा (५३) र (५४) को व्यवस्थाको करको दर ५ प्रतिशतले बैंक तथा वित्तीय निकायमा लाग्ने करको दर ३० प्रतिशतलाई खण्डित र खारेज गरी प्रतिस्थापन गरेको हुनाले आयकर ऐनका दफा १३९ र १४२ को व्यवस्था प्रतिकूल हुने देखिने महालेखाको भनाइ छ ।

महालेखाले लेखापरीक्षकहरु तथा नियमनकारी निकायहरु नेपाल राष्ट्र बैंक, कम्पनी रजिष्टारको कार्यालय एवं नेपाल चार्टड एकाण्उटेण्ट संस्थाले मर्जर तथा एक्वीजिसन लाभमा नेपाल लेखामान १२ अनुसारको आय सम्बन्धी मानको व्यवस्थाको पालना नगरी नजरअन्दाज गरियो भन्ने आशय व्यक्त गरेको छ ।

बैंक तथा वित्तीय संस्था सम्बन्धि ऐन, २०७३ को दफा ४७ अनुसार बैंक तथा वित्तीय संस्थाले लाभांश घोषणा तथा वितरण गर्नुअघि राष्ट्र बैंकको पूर्वस्वीकृति लिनुपर्ने हुन्छ ।

व्यवस्थापनले सारभूत रुपमा असर हुन सक्ने आयकर खर्च दायित्वलाई नजरअन्दाज गरी तयार पारेको आर्थिक विवरणका आधारमा दिइने लाभांश स्वीकृति तथा आयकर खर्च दायित्व सारभूत रुपमा नपुग भएको थाहा भएपछि दिइने लाभांश स्वीकृतिमा सारभूत रुपमा नै फरक पर्ने हुन्छ । यस्तो खर्च दायित्व नपुग भएका आर्थिक विवरण तयार गर्ने बैंक व्यवस्थापन, बैंक तथा वित्तीय संस्था सम्बन्धि ऐन २०७३ को दफा ५८ अनुसार हिसाब किताब, लेखाको अभिलेख यथार्थ र दुरुस्त राख्नुपर्ने व्यवस्था विपरित भई कारबाहीको भागिदार हुन्छन् नै ।

सारभूत रुपमा असर पर्न सक्ने आयकर दायित्वबिना बैंकको संचालन नाफा तथा वितरणयोग्य नाफा यथार्थ छ भनेर लेखापरीक्षकले विनाकैफियत सफा राय प्रतिवेदन दिइएको देखिएमा बैंक तथा वित्तीय संस्था सम्बन्धि ऐनको दफा ६७ (१) अनुसार कर्तव्य पालना नगर्ने लेखापरीक्षकलाई ३ वर्षसम्म लेखापरीक्षण गर्न नपाउने गरी सुचीबाट हटाउन नेपाल चार्टर्ड एकाउनटेण्ट संस्थालाई सिफारिस गरी पठाउने अधिकार राष्ट्र बैंकलाई छ ।

र, सोही ऐनको दफा ६७ (२) अनुसार दफा ६७ (१) अनुसार सिफारिस भइ आएमा सम्बन्धित प्रचलित कानुन बमोजिम त्यस्तो लेखापरीक्षकलाई कारबाही हुनुपर्ने व्यवस्था छ ।

सरकारको आर्थिक सल्लाहकारको रुपमा रहेको राष्ट्र बैंकले गाभ्ने र गाभिने सम्बन्धमा आयकर छुट वा अन्य व्यवस्थाहरुका सन्दर्भमा दिएको सल्लाह अनुसार आर्थिक ऐनबाट आयकर ऐनको दफा ४७ (क) थप गरी बैंकिङ तथा वित्तीय व्यवसाय वा बीमा व्यवसाय गाभिएको कारणले हुने निःसर्ग सम्बन्धी विशेष व्यवस्थाहरु गरिएको छ । उक्त व्यवस्थाहरुले गाभ्नेलाई नभई गाभिएर निःसर्ग हुने बैंक वा वित्तीय संस्थालाई छुट दिएको अवस्था छ । त्यस्तो विशेष व्यवस्थाद्धारा गाभ्ने निकायले प्राप्त गर्ने सौदावाजी लाभ (गेन अन बार्गेन पर्चेज) मा करको छुट नै दिएको अवस्था छैन ।

राष्ट्र बैंक संचालक समितिमा नेपाल सरकारको अर्थ सचिवसमेत हुन्छन् । अर्थ सचिव नै संलग्न रहेको राष्ट्र बैंक संचालक समिति कर सम्बन्धी विषयमा प्रष्ट नै हुनुपर्ने हो । यस्तै, नेपाल राष्ट्र बैंकका गभर्नर चार्टर्ड एकाउन्टेन्ट नै छन् । त्यसैले राष्ट्र बैंकले जारी गर्ने मर्जर तथा एक्विजिसन सम्बन्धी निर्देशिका पनि प्रचलित कानुन अनुसार जारी भएको लेखामान अनुरुपमा हुनुपर्ने हो ।

सिए नुमनाथ पौडेललाई किन कर छुट हुन्छ भन्ने लाग्यो ?

महालेखाले यसरी बारम्बार प्रश्न उठाउन थालेपछि चार्टर्ड एकाउन्टेन्ट नुमनाथ पौडेलले महालेखाको प्रतिवेदनमाथि प्रतिप्रश्न गरेका छन् । सिए पौडेलले उल्लेख गरेको विषय यस्तो छ–

सेयरधनीले सेयर बापत बुझाएको (सेयरको अंकित मूल्य र प्रिमियम) वा छाडेको रकम (स्वाप गर्दा को पुँजीगत जगेडा) रकम पुँजी नै हो । आम्दानी होइन । त्यो पुँजीमा कर लाग्दैन । सिद्धान्त यही हो ।

पुँजी (प्रिमियम) बाट बोनस जारी गर्दा मुनाफा वितरण नभई पुँजीको पुनः बर्गिकरण (वितरण) मात्र हुन्छ । आयकर ऐनको दफा ५३ (५) र दफा ५३ (६) ले पूँजी फिर्तामा कर नलाग्ने ब्यबस्था गरेको छ ।

कारोबार र भुक्तानीको अन्तर

कुनै पनि कम्पनीले आफ्नै सेयर बेचेर प्राप्त गरेको रकम पुँजी हो । तर, त्यो कम्पनीले प्राप्त गरेको सम्पत्ति, अन्य दायित्व निसर्ग गर्दा वा वस्तु वा सेवाको कारोबार गरेर प्राप्त अधिक÷बचत रकम मुनाफा हो । कर मुनाफामा मात्र लाग्छ । सेयरधनीले नै कुनै सम्पत्ति खरीद गरेर कम्पनीलाई बुझाउनु पर्नेभन्दा कम बुझाएको भए त्यसलाई लाभांशको वितरण भनिने ब्यबस्था आयकर ऐनको दफा ५६–१÷५६–३ ले बोलेको छ ।

दायित्वको निसर्गमा सेयरधनीले कम्पनीलाई बुझाउनु पर्ने बाँकी रकममा छुट दिंदा छूट दिएको रकम बराबर लाभांश (५६–२/५६–३) मान्न सकिने ब्यबस्था छ ।

सम्पत्ति÷दायित्वको निसर्ग भनेकोमा सेयर वा प्रिमियमको भुक्तानी पर्दैन । निसर्ग र कारोबारमा लाग्ने कर सम्बन्धी ब्यबस्था सेयर वितरण अर्थात भुक्तानीमा लागू हुने कुरो होइन ।

सीधा कम्पनीबाट घुमाउरो पाराले सेयरधनीले नाफा निकालेको छ भने त्यसलाई अप्रत्यक्ष लाभांश मानिने हुनाले त्यसले कर छुट पाउन्न । सेयरधनी (हरु) आफैले बुझाएको रकम (प्रिमियम) फिर्ता लिंदा कसरी नाफा भयो ?

आयकर ऐनको दफा ५३ (२) ले समेत माथिको विषयहरुलाई सपोर्ट गर्छ । दफा ५३ (१) मात्र पढेमा महालेखा प्रतिवेदनले भनेको कुरा ठीक लाग्छ । ५३ (२) ले कारोबारबाट हुने मुनाफाको कुरा गर्छ । कारोबार ब्यवसायको सिलसिलामा हुन्छ । सेयर बापतको रकम (प्रिमियमसहित) भुक्तानीलाई कारोबार भनिदैन ।

आयकर ऐन २०५८ को दफा ५३ मा ‘निकाय बाट हुने वितरण’ सम्बन्धी व्यबस्था र सोही दफा को उपदफा (६) मा ‘कुनै निकायको वितरण पुँजीको फिर्ता नभएको हदसम्म सो निकायको लाभांश मानिनेछ’ भन्ने व्यबस्था रहेको सन्दर्भमा ऐनको सोही दफाको अघिल्ला निम्न उपदफाहरु सान्दर्भिक रहेको–

– ५३ (३) कुनै निकायको वितरणले सो निकायको सम्पत्ति र दायित्वको मूल्य घटाउने भए मात्र त्यस्तो वितरण मुनाफाको वितरण वा पुँजीको फिर्ता मानिनेछ ।

– ५३ (५) उपदफा ३ मा उल्लिखित वितरण मुनाफाको वितरण नभएको हदसम्म पुँजी फिर्ता भएको मानिनेछ ।

सेयर प्रिमियमबाट नगद लाभांश दिन नपाइने तर बोनस शेयर जारी गर्दा दफा ५३ (३) बमोजिम निकायको सम्पत्ति र दायित्वको मूल्य नघटाउने तर एक दायित्व शीर्षकबाट अर्काे दायित्व शीर्षकमा रकामन्तर मात्र हुने साथै दफा ५३ (६) मा उल्लेख भए बमोजिम मुनाफाको वितरण नभई सेयरधनीको हक कायम भएको पुँजीको अंश र सेयरधनीहरुले नै भुक्तानी गरेको ‘सेयर प्रिमियम’ बोनसको रुपमा जारी हुँदा कर प्रयोजनको निम्ति दफा ५३ (५) बमोजिमको ‘पुँजी फिर्ता’ हुन जाने हुनाले मुनाफाको वितरण नमानिने ।

आयकर ऐन २०५८ को दफा ५६ मा ‘निकाय र हिताधिकारीबीचको कारोबार’को सम्बन्धमा गरिएको व्यबस्था रहेको र दफा ५६ को उपदफा ३ आकर्षित हुन दफा ५६ को उपदफा १ (निकाय र हिताधिकारी वीच सम्पत्ति को निःसर्ग) र उपदफा २ (निकाय र हिताधिकारी वीच दायित्वको निःसर्ग) भएको र सोही दफाको उपदफा १ (क) र उपदफा २ (ख) बमोजिम लाभको अवस्था सृजना हुनुपर्ने ।

आयकर निर्देशिकाको १३ (५) मा आयकर ऐनको दफा ५३ (१) को ब्याख्या ऐनको मर्म विपरित रहेको र सोही निर्देशिकामा गरिएको आयकर ऐनको दफा ५३ (३) को ब्याख्या समेतको विपरित रहेकोबाट पनि त्यो निर्देशिकाको दफा ५३ (१) को व्याख्या ऐन विपरित रहेको छ ।

निकास के त ?

आजसम्मको कानुनी व्यवस्थाले मर्जर तथा एक्विजिसनमा कर सम्बन्धी अस्पष्टता रहेको प्रष्ट पारिसकेको छ । सँगै के कुरा पनि महत्वपूर्ण छ भने मर्जर र एक्विजिसन बैंक तथा वित्तीय संस्थाहरुको रहर वा वाध्यताले भन्दापनि राज्यले लिएको नीतिलाई सहयोग पुर्याउनका लागि भएको देखिन्छ ।

राज्यले मर्जर तथा एक्विजिसनको लागि बैंक वित्तीय संस्थालाई विभिन्न प्रकारका सुविधा र सहुलियत छन् भनेर आकर्षित गर्यो । राज्यले यस्तो सुविधा दिने रहेछ भनेर बैंक तथा वित्तीय संस्थाहरु पनि मर्जर तथा एक्विजिसनमा गए । तर, अहिले यही विषय कर विवादको उल्झनमा फस्यो ।

कानुन कार्यान्वयन गर्ने निकायले कानुनमा के कस्तो व्यवस्था छ, कानुनको पालना भयो कि भएन भनेर हेर्ने नै हो । त्यसैले महालेखाले उठाएको विषय कानुनी रुपमा सही देखिन्छ । महालेखाले हचुवाको भरमा कर सम्बन्धी विषय उल्लेख गरेको होइन । तर, व्यवहारिक रुपमा भने बैंक तथा वित्तीय संस्थाहरु नसोचेको समस्यामा फसेका छन् ।

यसको विकल्प छ । त्यो विकल्प भनेको सरकारले आर्थिक ऐनमा नै प्रष्ट व्यवस्था गर्ने भन्ने हो । सरकारले कि त भन्न सक्नुपर्यो कि राष्ट्र बैंकले मर्जर र एक्विजिसनमा विजनेस कम्बिनेसनबाट प्राप्त भएको सौदाबाजी लाभलाई कर छुट हुन्छ भनेको कुरा तिमीहरुलाई झुक्याइएको मात्रै हो । मर्जर र एक्विजिसनमा पठाउनको लागि तिमीहरुलाई ढाटिएको थियो । होइन भने, दिन्छु भनेको सुविधा दिनुपर्यो । मौखिक रुपमा दिन्छु भनेको सुविधा कानुनी रुपमा मिल्ने रहेनछ । त्यसैले आर्थिक ऐनमा नै प्रष्ट व्यवस्था गरेर यो विवादको निरुपण जरुरी देखियो ।

यो विषयमा बैंक तथा वित्तीय संस्थाहरुका प्रमुख कार्यकारी अधिकृतहरुको संस्था नेपाल बैंकर्स एसोसिएसन, डेभलपमेन्ट बैंकर्स एसोसिएसन र वित्त कम्पनी संघले संयुक्त रुपमा अर्थमन्त्रालयलाई कन्भिन्स गर्न सक्नुपर्छ । होइन भने अर्थमन्त्रालयसँग कन्भिन्स भएर आउनु पर्छ ।

यस्तै, आफूलाई नीतिगत विषयमा सहयोग गर्ने संस्था दाबी गर्ने बैंक तथा वित्तीय संस्थाहरुका संचालक समिति अध्यक्षहरुको संस्था बैंक तथा वित्तीय संस्था परिसंघ नेपाल सिबिफिन) ले अर्थमन्त्रालयसँग समन्वय गरी कर विवादको समाधान खोज्न जरुरी छ ।

र, यो कर विवाद कानुनी रुपमा स्पष्ट नभएकोले सिर्जना भएको वा गरिएको विषय हो । यसको निरुपण कानुनी रुपमा नै हुनुपर्छ । र, त्यसको लागि सबैभन्दा उपयुक्त समय पनि आउँदैछ ।

सरकारले जेठ १५ गते आगामी आर्थिक वर्षको बजेट ल्याउँदैछ । सो बजेटमार्फत आर्थिक ऐनमा संशोधन गरी यो विगतदेखिको कर विवाद समाधान गरिदिनु पर्छ । महालेखाले उल्लेख गरेको विषय कानुनी आधार नै नभएको विषय होइन । र, बैंक तथा वित्तीय संस्थाहरुले राज्यको प्राथमिकता कार्यान्वयन गर्न गरिएको मर्जर तथा एक्विजिसनमा थप कर तिर्न सकिदैन भन्ने विषय पनि नजरअन्दाज गर्न सकिने विषय होइन ।

अहिले आर्थिक संकटको घडीमा रहेका उद्यम व्यवसायलाई सकेसम्म राहत र नभए सकारात्मक सन्देश प्रवाह गरेर भएपनि चलायमान गराउनु पर्ने आवश्यकता छ । अर्थमन्त्री डा. प्रकाशशरण महतले यसको पहल मात्रै होइन, अभ्यास नै सुरु गरिसकेका छन् । त्यसैले विगतदेखि कर विवादमा फसेका बैंक तथा वित्तीय संस्थाहरु र बीमा कम्पनीहरुलाई यो दीर्घकालिन कर विवादबाट मुक्त गर्ने आँट अर्थमन्त्री डा. महतले गरे राम्रो हुने देखिन्छ ।